Innovazione e Sustainability: il ruolo di IBM Financing

Nello scorso mese di ottobre, si è svolta la quinta edizione del Salone del Leasing organizzato da Newton e Assilea. Tra gli ospiti delle tante tavole rotonde, anche l'amministratore delegato di IBM Italia - Stefano Rebattoni - che ha ribadito come "per realizzare un percorso di crescita economica e sociale sostenibile, non possiamo fare a meno dell'innovazione tecnologica e digitale, senza mai dimenticare il ruolo centrale delle competenze professionali e della semplificazione dei processi".

Ambito, quello del Leasing e del Salone di Assilea, che vede Andrea Abba', Director di IBM Financing Italy, in prima linea.

Andrea, quali sono stati i principali temi trattati?

L'evento ha analizzato il contesto economico, sociale e tecnologico nel quale il leasing nel prossimo futuro potrà dare un contributo: sfide come, ad esempio, quella di sostenere la crescita delle imprese e le opportunità a partire dalla sustainability.

I dati presentati fanno ben sperare: i volumi del leasing sono in crescita anche nel 2022 (+ 8,7% nei primi nove mesi con un volume d'affari complessivo di 22,3 miliardi di euro). Cosa non facile, considerando che il 2021 era stato molto positivo con numeri superiori al livello pre-Covid (+3%).

Quale contesto macroeconomico viviamo e cosa ci aspetta?

L'economia mondiale continuerà ad essere penalizzata da elevata incertezza. Secondo il Fondo monetario internazionale (Fmi) oltre un terzo dell'economia globale si contrarrà nel 2023, con possibile recessione in molti paesi. Alle banche centrali spetta un compito molto complesso: indirizzare il costo del denaro in modo da bilanciare la crescente inflazione con l'attesa recessione.

Quale contributo può portare il leasing?

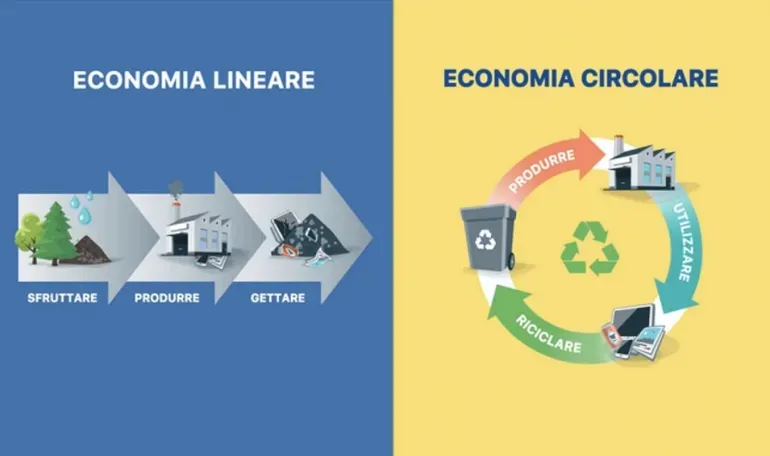

Il leasing potrà supportare la crescita delle imprese, del Paese e il raggiungimento degli obiettivi di sustainability. In merito a quest'ultimo tema, l'economia lineare nell'accezione di "acquisto, utilizzo, butto" non è più sostenibile e verrà via via sostituita dall'economia circolare del "prestito, utilizzo, recupero", che rivoluzionerà l'approvvigionamento dei beni strumentali: un cambio di paradigma basato non più sull'acquisto dell'asset, bensì sul possesso grazie alla locazione.

La costante evoluzione delle tecnologie porta inevitabilmente all'obsolescenza: grazie alla locazione è più semplice pianificare con anticipo aggiornamenti tecnologici ogni tre o quattro anni, andando a beneficiare di tecnologie sempre più performanti ed efficienti nell'utilizzo di risorse.

Una gestione ottimizzata dell'asset lifecycle permette di raggiungere obiettivi di sustainability, di migliorare le performance e di ridurre i costi.

In questo contesto qual è il ruolo di IBM Financing?

In uno scenario così complesso e in continua evoluzione, IBM Financing è una costante. Siamo la più grande IT captive financing company. Il nostro è un business tradizionale: da oltre 40 anni offriamo ai clienti di IBM finanziamenti, locazioni operative e finanziarie e dilazioni commerciali.

Oggi la sfida per noi è supportare la IBM nell'essere leader di mercato nella realizzazione della trasformazione digitale: il nostro "captive financing" è incentrato su IBM Technology con focus su Hybrid Cloud e Intelligenza Artificiale.

La priorità non è solo favorire la crescita del fatturato della IBM e dei partner - dall'analisi di oltre 170 mila trattative IBM è risultato che le proposte commerciali che includono una soluzione IBM Financing hanno il doppio delle probabilità di essere concluse con successo - ma anche migliorare il free cash flow e ridurre il numero medio di giorni necessari per riscuotere i pagamenti.

Ci puoi spiegare perché gli analisti sono così attenti al free cash flow?

Noto anche come flusso di cassa operativo, è l'ammontare di liquidità generato dalla gestione caratteristica dell'azienda (quindi non derivata da eventi occasionali o eccezionali).

È una metrica chiave utilizzata dagli analisti per la valutazione delle società da un punto di vista monetario: nel momento in cui una azienda non è più in grado di generare il flusso di casa da destinare alla sua crescita, dovrà essere nelle condizioni di poter ottenere finanziamenti dall'esterno.

Viceversa, una società che genera liquidità, necessiterà meno di ricorrere a fonti esterne e avrà maggiore facilità di generare utili. Un elevato free cash flow rende la società più solida con risorse che potranno essere destinate o agli azionisti o ad investimenti ed acquisizioni e quindi viene valutata come più appetibile. Se quotata, il titolo azionario avrà maggiori probabilità di crescita.

Su quali punti ti confronteresti con i Chief Financial Officer (CFO) delle aziende vostre clienti?

La figura del Direttore Finanziario è quella che negli ultimi 20 anni ha vissuto i maggiori cambiamenti e ha ottenuto responsabilità crescenti: il CFO è sempre più coinvolto dai Board per le scelte strategiche, anche per quelle attinenti alla digital transformation. Fatta questa premessa, penso che ci siano almeno tre temi molto cari ai CFO.

In primis la gestione della liquidità, una delle priorità chiave: il controllo del flusso di cassa in un contesto caratterizzato da alta inflazione, dal costo del denaro in aumento, rappresenta una delle questioni principali da indirizzare.

Il budget è un altro punto fondamentale: budget ridotti per gli investimenti in nuove tecnologie non dipendono necessariamente da una scarsa disponibilità di liquidità dell'azienda. Infine, la pianificazione in un contesto di crisi: pianificare scenari futuri che possono o meno accadere, affrontare la complessità di questi ultimi.

Perché molte aziende utilizzano i servizi di IBM Financing?

L'innovazione che si rende necessaria alle aziende per rimanere competitive sul mercato richiede un partner tecnologico e un partner finanziario per supportare gli investimenti necessari. IBM Financing permette di anticipare la partenza di iniziative strategiche e di innovazione grazie a soluzioni di pagamento flessibili come finanziamenti e dilazioni commerciali.

Possiamo allineare i piani di pagamento alle dinamiche dei carichi di lavoro in modo da supportare l'agilità del business, migliorare il cash flow e preservare la liquidità per priorità strategiche.

Le iniziative di trasformazione digitale comportano da parte delle società una accurata analisi dei relativi parametri quali il Return On Investment (ROI) e il Total Cost of Ownership (TCO): la locazione può dare un contributo per migliorare queste metriche e ottimizzare il business case.

Una proposta tecnico commerciale che metta a fattor comune gli input della divisione Information Technology, della Direzione Finanziaria e di quella Acquisti avrà maggiori probabilità di successo.

Quali sono i punti di forza di IBM Financing?

I nostri specialisti non solo sono perfettamente integrati con i processi di vendita di IBM e dei Partner, ma hanno anche skill tecnologici - a partire da Hybrid Cloud e Intelligenza Artificiale - ottenuti anche grazie alle periodiche sessioni di education: le proposte più complesse vengono spesso costruite in simbiosi con i colleghi della divisione Technology.

Poi naturalmente la conoscenza del mercato finanziario e delle sue dinamiche in un contesto incerto come quello attuale può fare la differenza in negoziazioni ad alta complessità.

Quali tipologie di aziende si rivolgono a IBM Financing?

Lavoriamo con aziende differenti sia per dimensioni che per settore di appartenenza: da grandi multinazionali a realtà di nicchia. La clientela leasing presenta un'alta propensione all'export e all'innovazione, è caratterizzata da redditività e da cashflow superiori alla media del mercato e con prospettive di crescita del fatturato.

Mi fa piacere condividere due recenti storie di successo. La prima, un gruppo leader nel settore delle vernici: IBM, assieme ad un partner storico, hanno reso possibile la trasformazione digitale, incrementando sicurezza e affidabilità grazie a IBM Linux One e allo storage IBM.

Una proposta basata sul leasing ha consentito al cliente di distribuire la fatturazione su più anni, ridurre il Total Cost of Ownership, preservare la liquidità e soddisfare i requisiti di budget. Collaboriamo anche con importanti istituti bancari per offrire sia finanziamenti che locazioni.

Con una delle più grandi banche italiane IBM ha siglato un accordo quadriennale per supportare la trasformazione digitale del gruppo tramite la nuova generazione di tecnologie IBM mainframe, storage e Red Hat Openshift. L'accordo quadro prevede un piano di fatturazione personalizzato grazie anche alla locazione operativa e alla dilazione commerciale.

Abbiamo molti altri casi che potrebbero essere citati: il comune denominatore dei nostri clienti è sempre quello di portare avanti strategie di modernizzazione basate su un approccio Hybrid Cloud ampliato con nuove funzionalità software potenziate dall'Intelligenza Artificiale.

L'ecosistema IBM ha un ruolo sempre più importante. Quali vantaggi e benefici per i Partner che propongono le soluzioni IBM Financing?

IBM Financing paga i propri Partner con tempistiche ristrette, aiutandoli a migliorare la propria flessibilità finanziaria e i flussi di cassa, liberando risorse per finanziare la crescita aziendale e nel contempo sviluppare nuove opportunità con i clienti.

Il rischio di credito per il partner viene meno in quanto è trasferito ad IBM Financing e il workload di attività amministrative si riduce. Grazie al meccanismo della delega di pagamento, i Partner possono inoltre beneficiare di una linea di credito più ampia da parte del distributore.

Ci sono spazi per fare ancora meglio?

Stiamo lavorando per ottimizzare i tempi di risposta, soprattutto per i deal meno complessi. Abbiamo introdotto Finhub, una piattaforma rivolta all'Ecosistema: i Partner avranno tutti i tool necessari per produrre proposte di finanziamento e locazione in autonomia, e una volta a regime, ci aspettiamo una gestione delle offerte ancora più snella e veloce.

L'obiettivo è fare in modo che ogni proposta commerciale includa anche come opzionale uno scenario di locazione o finanziamento.

Andrea, quali sono stati i principali temi trattati?

L'evento ha analizzato il contesto economico, sociale e tecnologico nel quale il leasing nel prossimo futuro potrà dare un contributo: sfide come, ad esempio, quella di sostenere la crescita delle imprese e le opportunità a partire dalla sustainability.

I dati presentati fanno ben sperare: i volumi del leasing sono in crescita anche nel 2022 (+ 8,7% nei primi nove mesi con un volume d'affari complessivo di 22,3 miliardi di euro). Cosa non facile, considerando che il 2021 era stato molto positivo con numeri superiori al livello pre-Covid (+3%).

Quale contesto macroeconomico viviamo e cosa ci aspetta?

L'economia mondiale continuerà ad essere penalizzata da elevata incertezza. Secondo il Fondo monetario internazionale (Fmi) oltre un terzo dell'economia globale si contrarrà nel 2023, con possibile recessione in molti paesi. Alle banche centrali spetta un compito molto complesso: indirizzare il costo del denaro in modo da bilanciare la crescente inflazione con l'attesa recessione.

Quale contributo può portare il leasing?

Il leasing potrà supportare la crescita delle imprese, del Paese e il raggiungimento degli obiettivi di sustainability. In merito a quest'ultimo tema, l'economia lineare nell'accezione di "acquisto, utilizzo, butto" non è più sostenibile e verrà via via sostituita dall'economia circolare del "prestito, utilizzo, recupero", che rivoluzionerà l'approvvigionamento dei beni strumentali: un cambio di paradigma basato non più sull'acquisto dell'asset, bensì sul possesso grazie alla locazione.

La costante evoluzione delle tecnologie porta inevitabilmente all'obsolescenza: grazie alla locazione è più semplice pianificare con anticipo aggiornamenti tecnologici ogni tre o quattro anni, andando a beneficiare di tecnologie sempre più performanti ed efficienti nell'utilizzo di risorse.

Una gestione ottimizzata dell'asset lifecycle permette di raggiungere obiettivi di sustainability, di migliorare le performance e di ridurre i costi.

In questo contesto qual è il ruolo di IBM Financing?

In uno scenario così complesso e in continua evoluzione, IBM Financing è una costante. Siamo la più grande IT captive financing company. Il nostro è un business tradizionale: da oltre 40 anni offriamo ai clienti di IBM finanziamenti, locazioni operative e finanziarie e dilazioni commerciali.

Oggi la sfida per noi è supportare la IBM nell'essere leader di mercato nella realizzazione della trasformazione digitale: il nostro "captive financing" è incentrato su IBM Technology con focus su Hybrid Cloud e Intelligenza Artificiale.

La priorità non è solo favorire la crescita del fatturato della IBM e dei partner - dall'analisi di oltre 170 mila trattative IBM è risultato che le proposte commerciali che includono una soluzione IBM Financing hanno il doppio delle probabilità di essere concluse con successo - ma anche migliorare il free cash flow e ridurre il numero medio di giorni necessari per riscuotere i pagamenti.

Ci puoi spiegare perché gli analisti sono così attenti al free cash flow?

Noto anche come flusso di cassa operativo, è l'ammontare di liquidità generato dalla gestione caratteristica dell'azienda (quindi non derivata da eventi occasionali o eccezionali).

È una metrica chiave utilizzata dagli analisti per la valutazione delle società da un punto di vista monetario: nel momento in cui una azienda non è più in grado di generare il flusso di casa da destinare alla sua crescita, dovrà essere nelle condizioni di poter ottenere finanziamenti dall'esterno.

Viceversa, una società che genera liquidità, necessiterà meno di ricorrere a fonti esterne e avrà maggiore facilità di generare utili. Un elevato free cash flow rende la società più solida con risorse che potranno essere destinate o agli azionisti o ad investimenti ed acquisizioni e quindi viene valutata come più appetibile. Se quotata, il titolo azionario avrà maggiori probabilità di crescita.

Su quali punti ti confronteresti con i Chief Financial Officer (CFO) delle aziende vostre clienti?

La figura del Direttore Finanziario è quella che negli ultimi 20 anni ha vissuto i maggiori cambiamenti e ha ottenuto responsabilità crescenti: il CFO è sempre più coinvolto dai Board per le scelte strategiche, anche per quelle attinenti alla digital transformation. Fatta questa premessa, penso che ci siano almeno tre temi molto cari ai CFO.

In primis la gestione della liquidità, una delle priorità chiave: il controllo del flusso di cassa in un contesto caratterizzato da alta inflazione, dal costo del denaro in aumento, rappresenta una delle questioni principali da indirizzare.

Il budget è un altro punto fondamentale: budget ridotti per gli investimenti in nuove tecnologie non dipendono necessariamente da una scarsa disponibilità di liquidità dell'azienda. Infine, la pianificazione in un contesto di crisi: pianificare scenari futuri che possono o meno accadere, affrontare la complessità di questi ultimi.

Perché molte aziende utilizzano i servizi di IBM Financing?

L'innovazione che si rende necessaria alle aziende per rimanere competitive sul mercato richiede un partner tecnologico e un partner finanziario per supportare gli investimenti necessari. IBM Financing permette di anticipare la partenza di iniziative strategiche e di innovazione grazie a soluzioni di pagamento flessibili come finanziamenti e dilazioni commerciali.

Possiamo allineare i piani di pagamento alle dinamiche dei carichi di lavoro in modo da supportare l'agilità del business, migliorare il cash flow e preservare la liquidità per priorità strategiche.

Le iniziative di trasformazione digitale comportano da parte delle società una accurata analisi dei relativi parametri quali il Return On Investment (ROI) e il Total Cost of Ownership (TCO): la locazione può dare un contributo per migliorare queste metriche e ottimizzare il business case.

Una proposta tecnico commerciale che metta a fattor comune gli input della divisione Information Technology, della Direzione Finanziaria e di quella Acquisti avrà maggiori probabilità di successo.

Quali sono i punti di forza di IBM Financing?

I nostri specialisti non solo sono perfettamente integrati con i processi di vendita di IBM e dei Partner, ma hanno anche skill tecnologici - a partire da Hybrid Cloud e Intelligenza Artificiale - ottenuti anche grazie alle periodiche sessioni di education: le proposte più complesse vengono spesso costruite in simbiosi con i colleghi della divisione Technology.

Poi naturalmente la conoscenza del mercato finanziario e delle sue dinamiche in un contesto incerto come quello attuale può fare la differenza in negoziazioni ad alta complessità.

Quali tipologie di aziende si rivolgono a IBM Financing?

Lavoriamo con aziende differenti sia per dimensioni che per settore di appartenenza: da grandi multinazionali a realtà di nicchia. La clientela leasing presenta un'alta propensione all'export e all'innovazione, è caratterizzata da redditività e da cashflow superiori alla media del mercato e con prospettive di crescita del fatturato.

Mi fa piacere condividere due recenti storie di successo. La prima, un gruppo leader nel settore delle vernici: IBM, assieme ad un partner storico, hanno reso possibile la trasformazione digitale, incrementando sicurezza e affidabilità grazie a IBM Linux One e allo storage IBM.

Una proposta basata sul leasing ha consentito al cliente di distribuire la fatturazione su più anni, ridurre il Total Cost of Ownership, preservare la liquidità e soddisfare i requisiti di budget. Collaboriamo anche con importanti istituti bancari per offrire sia finanziamenti che locazioni.

Con una delle più grandi banche italiane IBM ha siglato un accordo quadriennale per supportare la trasformazione digitale del gruppo tramite la nuova generazione di tecnologie IBM mainframe, storage e Red Hat Openshift. L'accordo quadro prevede un piano di fatturazione personalizzato grazie anche alla locazione operativa e alla dilazione commerciale.

Abbiamo molti altri casi che potrebbero essere citati: il comune denominatore dei nostri clienti è sempre quello di portare avanti strategie di modernizzazione basate su un approccio Hybrid Cloud ampliato con nuove funzionalità software potenziate dall'Intelligenza Artificiale.

L'ecosistema IBM ha un ruolo sempre più importante. Quali vantaggi e benefici per i Partner che propongono le soluzioni IBM Financing?

IBM Financing paga i propri Partner con tempistiche ristrette, aiutandoli a migliorare la propria flessibilità finanziaria e i flussi di cassa, liberando risorse per finanziare la crescita aziendale e nel contempo sviluppare nuove opportunità con i clienti.

Il rischio di credito per il partner viene meno in quanto è trasferito ad IBM Financing e il workload di attività amministrative si riduce. Grazie al meccanismo della delega di pagamento, i Partner possono inoltre beneficiare di una linea di credito più ampia da parte del distributore.

Ci sono spazi per fare ancora meglio?

Stiamo lavorando per ottimizzare i tempi di risposta, soprattutto per i deal meno complessi. Abbiamo introdotto Finhub, una piattaforma rivolta all'Ecosistema: i Partner avranno tutti i tool necessari per produrre proposte di finanziamento e locazione in autonomia, e una volta a regime, ci aspettiamo una gestione delle offerte ancora più snella e veloce.

L'obiettivo è fare in modo che ogni proposta commerciale includa anche come opzionale uno scenario di locazione o finanziamento.

Settori: Software industriale

Parole chiave: Software Industriale

- SDProget Industrial Software

- Aveva Software Italia

- Orazio Scicolone

English

English